2022年 贈與稅/遺產稅 免稅額 調整|遺產贈與稅&綜所稅 全民減稅| 財政部免稅額、扣除額、遺產稅申報&稅率重點整理

2022年有多項新措施,其中贈稅稅、遺產稅、綜所稅這三大項稅率最為人關注,且免稅額也達調整標準,賦稅署公布,贈與稅免稅額從220萬元調高至244萬元,遺產稅免稅額從1,200萬元調高至1,333萬元,綜所稅也從12萬調高至12.4萬,也會因應消費者物價指數(CPI)連動調整,大家可關注預計一月份公告的12月份的CPI消費者物價指數,作為調整上的更新與了解。

財政部說明,依稅法相關規定,遺產及贈與稅的免稅額、課稅級距金額及扣除額等,每遇消費者物價指數(CPI,前一年11月起至該年10月底之12個月平均)較上次調整年度上漲累計達10%以上時,次年起就會按上漲程度調整。這樣的調整機制是為了減輕物價上漲帶來的負擔、反映國人實質納稅能力,跟一般具特定目的的減稅不一樣。

這篇將介紹(點標題至頁面)

免稅額課稅在去年已由財政部公告訊息釋出, 2022年財政部將進行課稅上的變動,尤其以贈與稅、綜所稅以及遺產稅變動幅度最大,下方列舉公告的內容給大家參考,方便往後遺產稅申報跟贈與稅申報:

★賦稅署公布:

★財政部網站對外公告指出:

近期報載所得稅、遺產稅及贈與稅各項按消費者物價指數調整之金額及減稅額,皆為外界預估數字,非正式公告之數額及金額;該部將依規定於110年12月底前公告111年度各項金額及110年度基本生活所需費用。

財政部也另外公告指出,按物價指數連動之111年度綜合所得稅免稅額(112年5月申報時適用)及111年發生之繼承或贈與案件所應適用之各項金額,應以上次調整年度適用之平均消費者物價指數,與111年度適用之平均消費者物價指數(係指行政院主計總處公布至110年度10月底為止12個月平均消費者物價指數)之上漲幅度,判斷是否應予調整相關數額及調整金額,由於尚未屆10月底,總處亦尚未公布,該部尚無從辦理。

至110年度基本生活所需之費用(111年5月申報時適用),係參照行政院主計總處公布最近一年全國每人可支配所得中位數之60%訂定。

▼備註:

目前12月份的物價指數,依照行政院中央主計處的預告發布時間表為【2022年1月6日】,詳見主計處的網站參照發布時間,依照公告時間為主。

參見: 財政部& 行政院主計總處發布時間表

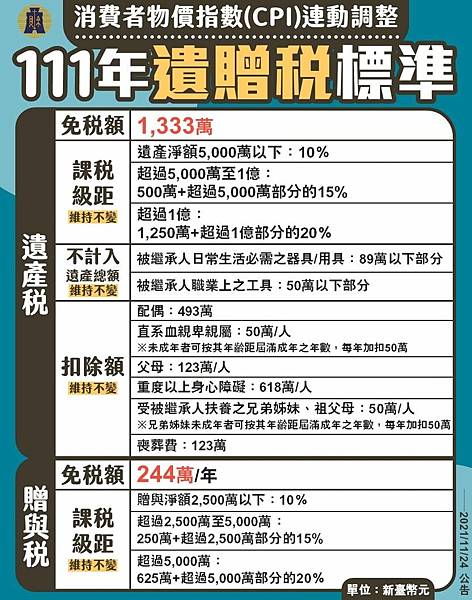

財政部於2021年11月24日公告111年發生之繼承或贈與案件適用遺產及贈與稅(下稱遺贈稅)法規定之免稅額、課稅級距金額、不計入遺產總額及各項扣除額之金額如下:

▲遺產稅免稅額、扣除額、課稅級距(稅率申報)

(一)免稅額:新臺幣(下同)1,333萬元。

(二)課稅級距金額:

1、遺產淨額5,000萬元以下者,課徵10%。

2、超過5,000萬元至1億元者,課徵500萬元,加超過5,000萬元部分之15%。

3、超過1億元者,課徵1,250萬元,加超過1億元部分之20%。

(三)不計入遺產總額之金額:

1、被繼承人日常生活必需之器具及用具:89萬元以下部分。

2、被繼承人職業上之工具:50萬元以下部分。

(四)扣除額:

1、配偶扣除額:493萬元。

2、直系血親卑親屬扣除額:每人50萬元。其有未成年者,並得按其年齡距屆滿成年之年數,每年加扣50萬元。

3、父母扣除額:每人123萬元。

4、重度以上身心障礙特別扣除額:每人618萬元。

5、受被繼承人扶養之兄弟姊妹、祖父母扣除額:每人50萬元。兄弟姊妹中有未成年者,並得按其年齡距屆滿成年之年數,每年加扣50萬元。

6、喪葬費扣除額:123萬元。

參見: 財政部賦稅署

遺產稅免稅額最為人關注,尤其贈與稅幾%,更是在報稅的時候常常需要注意到,這裡列出財政部公告的相關資訊供大家參考。

▲贈與稅(稅率申報-課稅級距&免稅額)

(一)免稅額:每年244萬元。

(二)課稅級距金額:

1、贈與淨額2,500萬元以下者,課徵10%。

2、超過2,500萬元至5,000萬元者,課徵250萬元,加超過2,500萬元部分之15%。

3、超過5,000萬元者,課徵625萬元,加超過5,000萬元部分之20%。

國稅局舉例,一位民眾育有3名子女,於2021年贈與長女現金220萬元,同年度又贈與長子及次子現金各100萬元,依遺產及贈與稅法第4條規定,核課110年度贈與總額420萬元,扣除免稅額220萬元後之贈與淨額為200萬元,應納贈與稅額為20萬元(贈與淨額200萬元*10%)。

若民眾贈與年度為2022年,則核課111年度贈與總額420萬元,扣除免稅額244萬元後的贈與淨額為176萬元,應納贈與稅額為17.6萬元(贈與淨額176萬元*10%)。

國稅局提醒納稅義務人,依據遺產及贈與稅法第24條第1項規定,贈與人在1年內贈與他人的財產總值超過贈與稅免稅額時,應在超過免稅額的贈與行為發生後30日內,向主管稽徵機關辦理贈與稅申報,以免受罰。

參見: 財政部賦稅署

【減稅措施】

《說明》

根據《所得稅法》規定,當前一年11月至當年10月共12個月的平均CPI,若較前一次調整年度累積漲幅達3%,財政部將依據上漲程度,調整綜所稅免稅額、標準扣除額、課稅級距金額、薪資所得特別扣除額、身心障礙特別扣除額、退職所得定額免稅額等六項額度。

其中免稅額、課稅級距及退職所得,前次調整年度是在2017年,累積至今年漲幅達4.17%;而標扣額、薪資扣額額及身心障礙扣除額,則在2018年稅改當年調整過,漲幅達3.35%。

減稅措施部分,每人基本生活費提高至19.2萬元,估全國有229萬戶受惠,2022年5月申報綜合所得稅時適用;調高綜合所得免稅額等減稅優惠,估644萬戶受惠;遺產稅免稅額由1200萬元調高至1333萬元、贈與稅免稅額由220萬元調高至244萬元,並提供遺產稅申報稅額試算通知書,民眾可線上申報,此外《遺產及贈與稅法》則規定,免稅額等金額,物價指數較前次調整達10%以上時,依據上漲程度調整。

《綜合所得稅免稅額、扣除額、課稅級距》

▲【綜合所得稅免稅額】: 從8.8萬元調高至9.2萬元

▲【綜合所得稅扣除額】:

(1)綜合所得稅〈標準扣除額〉:

從12萬元調高至12.4萬元

(2)薪資所得&身心障礙〈特別扣除額〉

從20萬元調高至20.7萬元

▲課稅級距部分:

(1)第一級距(5%)調整為 0~56萬元。

(2)第二級距(12%)調整為56萬1元~126萬元。

(3)第三級距(20%)調整為126萬元1元~252萬元。

(4)第四級距(30%)調整為252萬1元~472萬元。

(5)第五級距(40%)調整為472萬1元以上。

參見: 財政部賦稅署

粉絲專頁介紹

『斜槓青年』是由幾個勇敢追夢的青年人組成

和大家分享在各自領域的斜槓人生。

在這裡也許能再次重燃你的夢想!

人生短短幾十年,勇於闖闖夢想路。

寶山送上祝福

疫情期間,人人自危

保守自己的念頭,有助於自身的身心靈健康送給大家三大祝福法寶利器

🌸 地藏王菩薩愛您,迎接地藏王菩薩進入您的人生,推薦您以下三個天界之舟出品的禱告運用,點閱播放讓地藏王菩薩幫助您~驅離邪靈惡鬼騷擾、財運亨通、身體健康、擺脫惡疾、人生順遂。

如果您遇到鬼壓床、運勢差、體虛多病,想要提升運勢...推薦您禱告運用:驅魔篇

如果您想要提升財運、想要創業、已有自營事業...推薦您禱告運用:發財篇

如果您正遇上癌症、或是親友罹癌...推薦您多多利用禱告運用:抗癌篇|時常播放 諸佛護持

留言列表

留言列表